理财产品的风险管理:保障财富稳健增长的关键

在当今的金融市场中,理财产品种类繁多,为投资者提供了丰富的选择。然而,伴随着投资机会的同时,风险也如影随形。有效的风险管理是确保投资者实现理财目标、保障资产安全的重要环节。

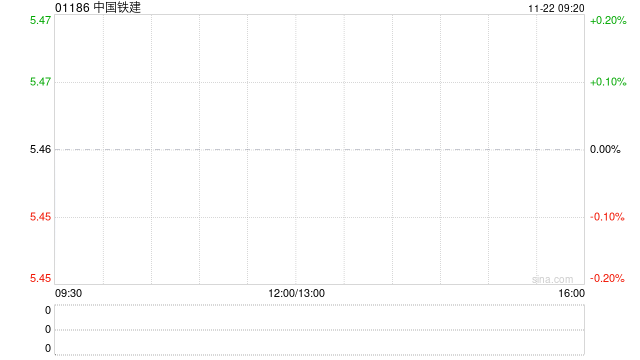

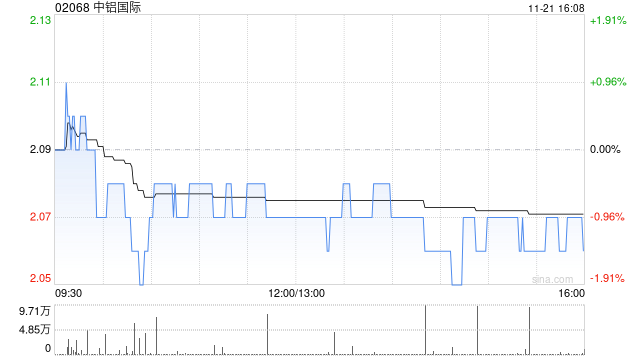

首先,了解理财产品的风险类型是进行风险管理的基础。市场风险是常见的一种,它受到经济形势、政策调整、行业发展等多种因素的影响。利率风险也不容忽视,尤其是在利率波动较大的时期,可能导致理财产品的收益不稳定。信用风险则与发行机构或交易对手的信用状况相关,如果对方出现违约,投资者将面临损失。

为了应对这些风险,投资者需要进行充分的风险评估。这包括对自身的财务状况、投资目标、风险承受能力等进行全面分析。例如,可以通过填写风险评估问卷来确定自己属于保守型、稳健型还是激进型投资者。

分散投资是降低风险的重要策略之一。不要将所有资金集中投入到一种理财产品或一个领域。可以考虑将资金分配到不同类型的理财产品,如债券、基金、股票等,甚至可以跨越不同的行业和地区。

下面通过一个表格来对比不同类型理财产品的风险特点:

理财产品类型 风险特点 银行存款 风险极低,收益相对稳定 债券 风险较低,收益较为稳定,受利率影响 基金 根据投资类型不同风险各异,股票型基金风险较高,货币基金风险较低 股票 风险高,收益波动大,受市场和公司业绩影响显著此外,关注理财产品的发行机构和管理团队也很关键。选择信誉良好、经验丰富、风控能力强的机构,可以在一定程度上降低风险。同时,及时关注市场动态和产品信息,根据变化调整投资组合。

对于机构而言,在设计和推出理财产品时,也需要建立完善的风险管理体系。进行严格的产品审核和风险评估,制定合理的风险控制措施,如设置止损点、风险预警机制等。

总之,理财产品的风险管理是一个综合性的过程,需要投资者和金融机构共同努力。通过科学的方法和策略,将风险控制在可承受的范围内,实现资产的稳健增值。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论