本文源自:期货日报

2024年8月30日瓶片期货以挂牌价6850元/吨上市,主力合约PR2503单边下行,至9月2日收盘价6376元/吨,跌幅达6.9%。目前瓶片现货价为6567元/吨,主力合约贴水191元/吨。笔者认为,后续瓶片价格跟随原料延续偏弱震荡,短期向下空间可能有限。

成本端承压

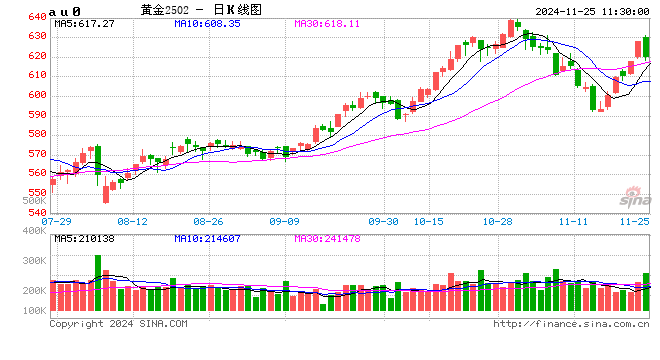

今年9月底OPEC+额外减产协议将到期结束,目前市场预期OPEC+将从10月开始逐步退出自愿性减产,加上欧美成品油需求旺季即将结束,市场悲观情绪扩大,导致近期PTA成本端原油价格下行,连带PTA价格重心逐步下移。

截至2024年8月,国内PTA产能已扩增至8511.5万吨/年,PTA负荷也从4月中旬的68.2%上升至目前的82.2%,并处于近三年同期高位。1—8月PTA产量总计4294.9万吨,同比上升13.6%。而在目前产能过剩的情况下,四季度仍有投产预期,加上后续计划检修量不高,供应压力或将进一步加大,PTA基本面相对偏弱。截至8月底,PTA社会库存达260万吨,处于近三年同期偏高水平,库存压力较大,PTA价格承压。

今年下半年起,MEG价格在库存低位叠加持续小幅去库的支撑下偏强运行,并创下近两年新高。但随着MEG效益的修复,负荷也从5月份最低时的57.81%逐步回升至67.55%。在四季度国内古雷装置检修推后及镇海装置重启计划下,负荷有回升预期,同时MEG进口有望回归,四季度库存可能转向累积,导致MEG价格转弱。

总体来看,成本端价格中长期承压,拖累瓶片价格偏弱运行。

加工费有所回升

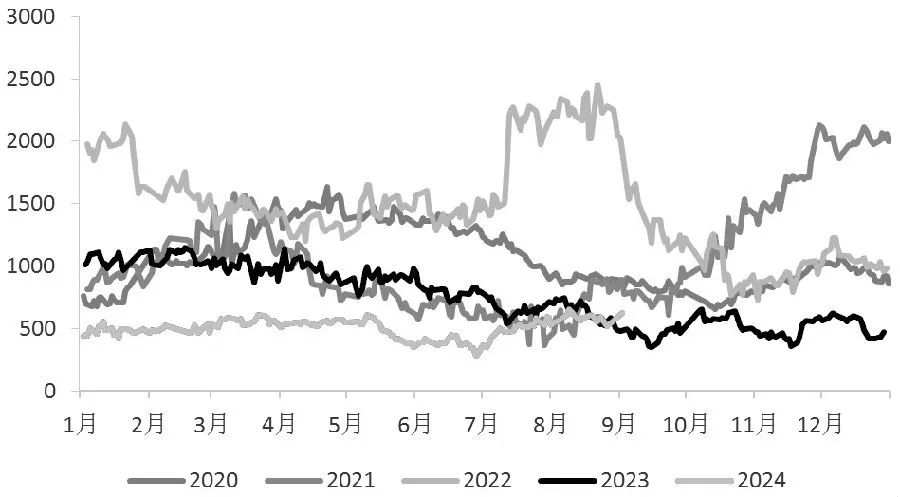

2020—2022年聚酯瓶片的行业整体利润较为丰厚,但自2023年下半年以来,由于大量新装置投产导致产能高速增长,瓶片供过于求,瓶片利润逐步压缩,对价格形成一定的压制。总体来看,瓶片合理加工差在300~600元/吨,2024年7月瓶片厂家减产挺价,加上原料价格下跌,瓶片利润有所修复,至7月下旬,瓶片加工费恢复到500元/吨以上。

按PTA现货价格下跌至5000元/吨、MEG现货价格跌至4650元/吨估算,瓶片2503合约的加工费506.5元/吨仍有压缩空间。预计四季度瓶片行业将维持低利润水平发展,瓶片价格也将紧密跟随成本端PTA价格运行。

2024年我国聚酯瓶片产能仍然在持续扩张,年内计划新增产能662万吨,上半年已投产282万吨,截至8月,国内瓶片产能已达1943万吨。未来仍有380万吨待投产能,全部投产后总产能将推升至2323万吨,全年产能增速预计将达到39.9%。2024年1—8月瓶片产量1009.4万吨,同比上升16.8%,考虑到后续瓶片产能还将进一步提升,预计今年产量将维持较高增速,未来我国瓶片整体供应也将保持宽松态势。

然而,瓶片供给持续扩张的同时,市场集中度也在进一步提升,其中排名前五的瓶片企业产能总计1510万吨/年,占比超过七成。而当瓶片价格过低时,瓶片厂家可能会选择减产挺价。因此,瓶片价格后续虽有走弱预期,但仍要关注主要厂商装置变动对价格的支撑。

需求季节性走弱

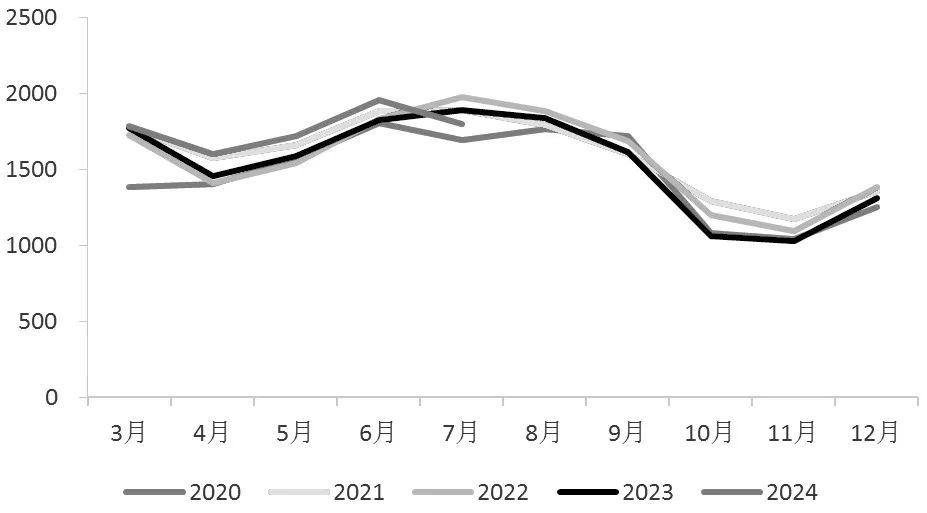

2023年我国聚酯瓶片下游需求中内销占比达61%,主要包括软饮料、油脂、片材及其他。其中,比重最大的为软饮料,占比68%。因而瓶片需求同软饮料生产一样,与气温关系紧密,具有显著季节性。

每年夏季为饮料行业消费旺季,通常自3月起软饮料产量基本维持在年内较高水平,下半年四季度开始进入淡季。同时,由于采购具有前置性,旺季需求一般会提前传导至瓶片,通常5月起聚酯瓶片负荷就会开始回升,6—8月产量最多,9月份旺季逐步结束。截至今年8月底,瓶片厂内可用库存为16.75天,在7月瓶片大厂减产挺价下库存仍处于同期偏高位置。当前传统旺季将过,下游需求逐渐减少,因此瓶片未来有累库预期,这将为瓶片价格带来压力。

外需方面,我国瓶片出口量逐年增长,海外多国陆续发起对我国瓶片的反倾销调查,包括欧盟、美国、印度、南非、印尼、日本等多个地区,我国瓶片的出口优势有所削减,2023年我国瓶片出口增速迅速下降,从前一年的35.7%降至5.5%。2024年还有墨西哥、韩国和马来西亚三个地区分别在1月和7月启动反倾销调查,受此影响,我国7月瓶片出口量仅为51.4万吨,环比下降3.4%。但由于我国瓶片的出口地区较为分散,同时国内企业也选择在东南亚、非洲等地建厂,积极拓展海外市场,因此,海外贸易壁垒长期来看并不会对中国瓶片出口带来太多利空影响。

综上所述,三季度中期以后国内瓶片产能增加叠加消费淡季来临,供需格局进一步宽松,市场可能会面临产量与库存持续高位的情况。瓶片期货价格近两个交易日大幅下跌,但考虑到成本端的偏弱预期以及盘面加工费回升至500元/吨以上,仍以偏空思路对待,关注下方运行空间。(作者单位:福能期货)

发表评论