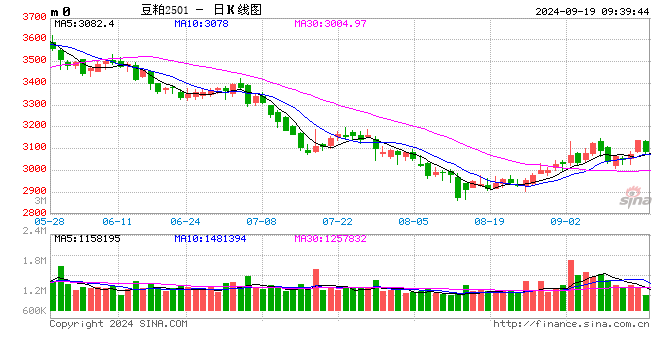

蛋白粕:

周三,CBOT大豆攀升,因市场担心巴西的炎热天气可能威胁大豆播种,引发空头回补。巴西雨季延迟导致该国大片地区土壤水分下降。但巴西Conab雨季巴西24/25年度产量为1.6628亿吨。国内蛋白粕价格重心上移,假期期间美国宣布对华出口商品征收关税,市场担忧中美贸易争端再起,中加反倾销忧虑仍在发酵,共同推动蛋白粕期价走高。豆粕走势强于菜粕。油厂现货惜售,下游提货速度加快,豆粕去库逻辑强化,钢联数据显示大豆库存升高,但豆粕库存下降,未执行合同下降。国庆长假即将到来,油厂面临大面积检修需求。远期看,10月船期大豆采购增加,11-12月仍偏低,待采购。以上均支撑豆粕基差。操作上,短多思路。

油脂:

周三,BMD棕榈油上涨,受助于产量下滑。马来西亚气象局发布该国北部9月21日前持续降雨警告,其他州预计将出现雷暴、大雨和强风天气。SPPOMA预计9月1-15日产量环比下滑4%。船运数据显示,马棕油9月1-15日出口环比增加9.1%-10.2%,印度在关税调整前加紧进口。此外,周边市场走强也对马盘期货构成支撑。加菜籽上,因空头回补和跟随周边市场走高。但对旧作库存充足的担忧限制了涨势国内方面,节后油脂开门红,豆油和菜籽油表现强于棕榈油。假期期间美国宣布对华出口商品征收关税,市场担忧中美贸易争端再起,中加反倾销忧虑仍在发酵,共同推动油脂期价走高。节前油脂消费备货需求旺盛,推动油脂库存下降,去库逻辑强化,支撑现货市场及基差。操作上,目前市场核心是贸易担忧,短多思路。

生猪:

节日期间,生猪现货价格回调,节后首个交易日,生猪期货跟随现货回调。生猪期货主力2411合约日收跌1.18%,报收17580元/吨。现货价格方面,卓创数据显示,昨日中国生猪日度均价18.84元/公斤,较节前跌0.5元/公斤,基准交割地河南市场生猪均价19元/公斤,较节前跌0.64元/公斤。节后终端需求有所减弱,加之养殖端出栏积极性不减,生猪现货价格延续回调。根据过往经验,年底旺季前,终端需求仍将对猪价形成支撑,下方空间有限。中长期来看,农业农村部公布数据显示,5-7月能繁母猪存栏延续环比增加,对应明年上半年生猪出栏量将出现增加,不利于中长期猪价走势。中长期维持偏空思路,短期关注年底前旺季需求对现货及期货的提振。

鸡蛋:

中秋假期期间,鸡蛋现货价格回调符合预期,节后首个工作日,鸡蛋期货主力2501合约震荡收跌0.17%,报收3550元/500千克。现货方面,卓创数据显示,昨日全国鸡蛋价格4.89元/斤,较节前跌0.38元/斤,其中,宁津粉壳蛋4.7元/斤,较节前跌0.45元/斤,黑山市场褐壳蛋4.8元/斤,较节前跌0.3元/斤;销区中,浦西褐壳蛋4.98元/斤,较节前跌0.33元/斤,广州市场褐壳蛋5.3元/斤,较节前跌0.23元/斤。终端市场多数需求尚可,下游环节随销随采,采购积极性不高。销区市场到货量增加,鸡蛋现货价格震荡偏弱。中秋节过后,终端需求小幅回落,但在国庆节前,需求仍有一定支撑,短期蛋价震荡小幅调整概率大。中长期在供给增加的预期下,维持偏空思路。关注终端需求对鸡蛋现货价格的影响,期货关注盘面情绪的变化。

玉米:

周三,玉米主力2409合约低位反弹,在油、粕报价反弹带动下,玉米近、远月合约联动上行,期价呈现企稳反弹表现。现货市场方面,全国玉米价格弱势延续。目前,东北地区市场价格稳中偏弱,购销活动平缓。贸易商出货意愿积极,报价呈现下跌趋势,幅度10元/吨左右。深加工企业门前到货不多,部分执行合同订单。港口方面收购不积极,报价略显弱势。 昨日华北地区玉米价格整体维持稳定运行,少数企业价格窄幅调整,随着市场购销深入,市场对后市看涨预期不强,贸易商挺价意愿有所减弱,但出货相对平衡。技术上,玉米9月合约重新跌回到4月中旬的价格低点,期货市场中低位抄底预期增加,资金端可以短多参与,同时注意9月合约2400元整数关口由支撑变为压力,短多暂关注2400关口能否有效突破,暂短线参与。

发表评论