来源:郁言债市

9月14日,统计局公布8月经济数据。如何看待经济数据的边际变化?

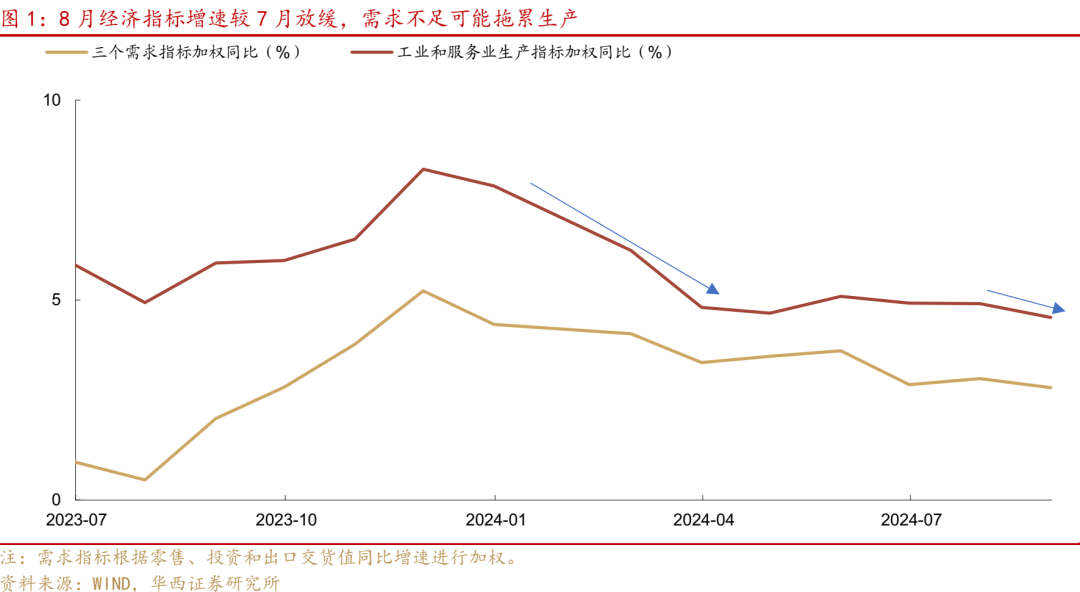

第一,生产端数据边际放缓。8月工业增加值同比增长4.5%,服务业生产指数同比增长4.6%,分别放缓0.6和0.2个百分点。两者加权同比4.56%,而二季度和7月的平均值均为4.9%,这反映生产端整体增长放缓。由于季度GDP数据主要依据生产法核算,7月生产端与二季度基本持平,8月放缓,如9月仍未明显改善,三季度GDP增速可能难以好于二季度。

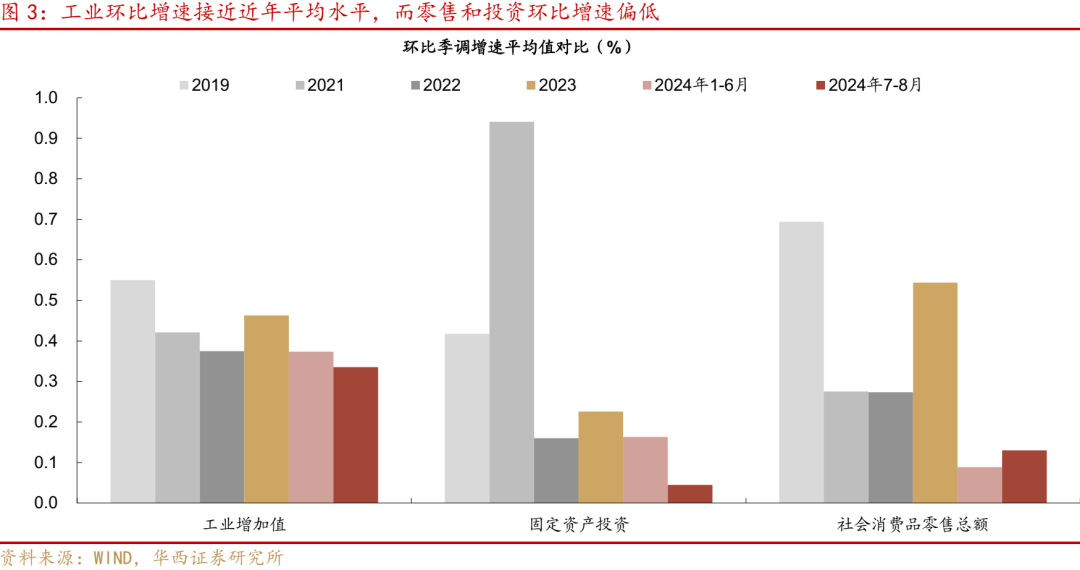

工业增加值同比放缓,有高基数因素的影响。从环比季调增速来看,今年8月增长0.32%,与7月的0.35%较为接近。而去年8月环比季调增速为0.58%,大幅高于去年7月的0.13%。主要是去年8月政府债发行加快、降息后贷款投放量加大等因素对工业生产形成支撑。拆分行业来看,今年8月有色、化工、非金属矿物、橡胶和塑料、石油、纺织、煤炭等行业增加值同比增速回落。一方面,可能受到地产和基建需求放缓的拖累,8月水泥和粗钢产量同比分别为-11.9%和-10.4%;另一方面,人民币阶段升值,可能对部分劳动密集型行业出口不利。

第二,投资继续放缓,设备更新对投资贡献继续上升。1-8月固定资产投资累计同比增速,从3.6%放缓至3.4%,当月同比2.0%,略高于7月的1.9%。但1-8月民间投资累计同比放缓至-0.2%,自去年12月以来首度转负。拆分来看,基建和制造业投资放缓,分别较前月下降4.5、0.4个百分点至6.2%、8.0%。而地产投资跌幅收窄,从-10.8%小幅修复到-10.2%。8月政府债发行明显加快,但可能受制于恶劣天气影响,资金尚未反映到基建投资上。而大规模设备更新政策推动下,1-8月设备工器具购置投资累计同比增长16.8%,对固定资产投资增长的贡献率达到64.2%(拉动2.2pct),比1-7月提升3.5个百分点。8月金属切削机床产量同比增长9.8%,较前月的8.0%进一步加快,可能也反映了设备更新政策的支撑。7月发改委和财政部明确安排近1500亿元超长期特别国债资金支持设备更新,8月底前全部下达,关注政策的进一步提振效应。

第三,消费小幅放缓,部分耐用品或受到以旧换新提振。8月零售同比放缓0.6个百分点至2.1%,限额以上零售同比放缓至-0.7%,再度陷入负增长。拆分来看,餐饮同比小幅加快0.3个百分点至3.3%,商品零售放缓0.8个百分点至1.9%,其中汽车放缓2.4个百分点至-7.3%。限额以上企业商品零售中,改善幅度较大的是家用电器和音响器材类,同比增速从-2.4%反弹至3.4%(对应品类零售额增长约64亿元),可能是受到1500亿元超长期特别国债下达给地方支持消费品以旧换新政策的支撑。从落地情况来看,各地从8月下旬开始陆续推出以旧换新消费券,观察政策对9-12月耐用品消费的提振效应。从部分地区优惠15-20%的比例来看,1500亿元对应拉动消费额的上限约7500-10000亿元,如全部在9-12月使用,对零售的同比拉动上限将达到4.4-5.9个百分点。

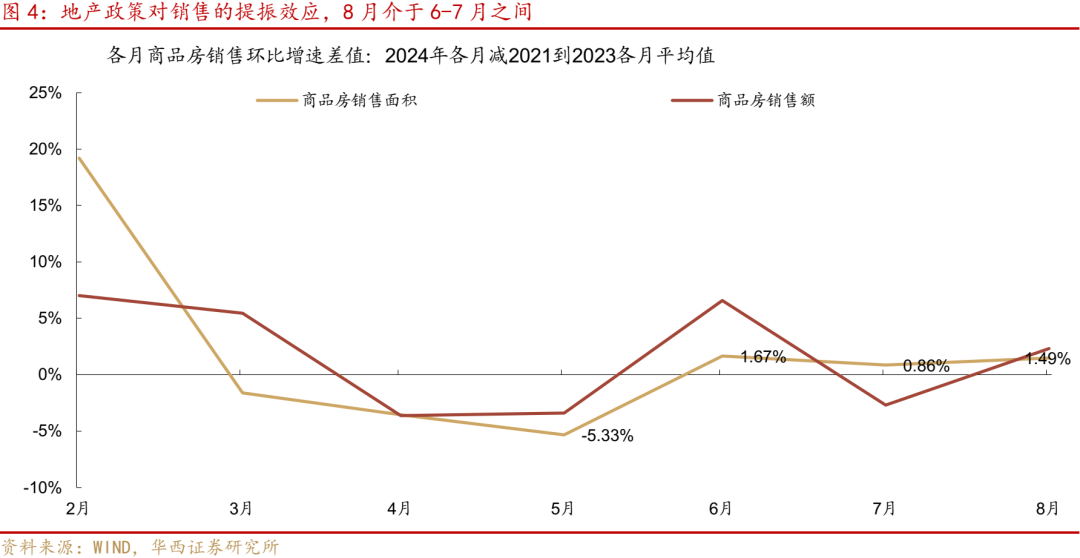

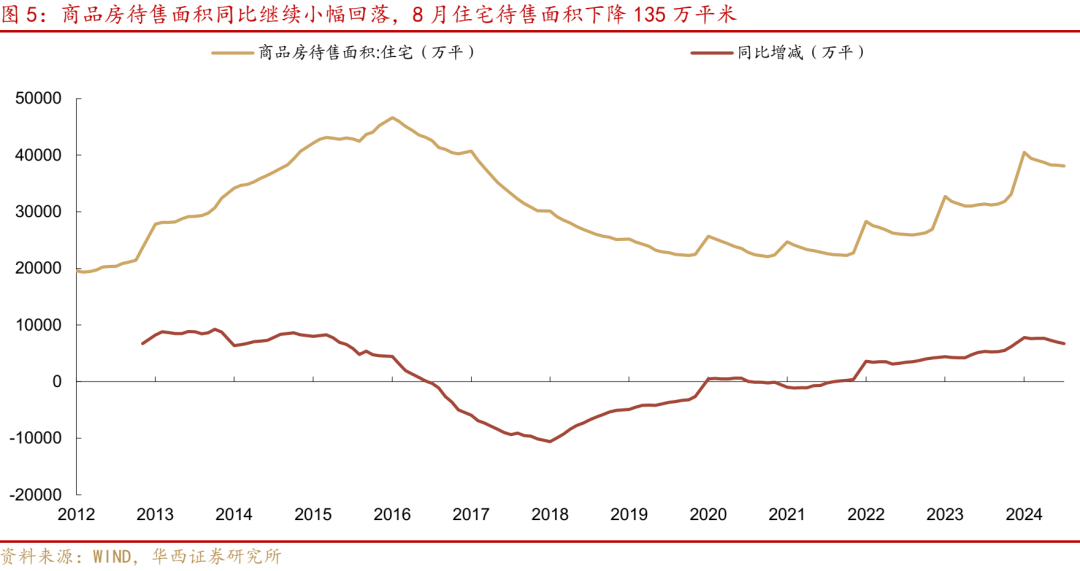

第四,地产销售略强于季节性。8月商品房当月销售面积6453万平米,销售额6393亿元,环比分别为+3.5%、+3.2%,其中销售面积环比较2021-2023年同期平均值高出约1.5个百分点,销售额高约2.3个百分点。517政策对8月新房销售的提振效应介于6-7月之间。9月上旬30大中城市商品房销售面积日度平均值较8月下滑27%,关注“金九银十”地产销售情况。住宅待售面积继续减少,8月去化135万平,高于7月的49万平,但低于4-6月的平均值390万平。关注后续保障房收储对地产去库存的影响。

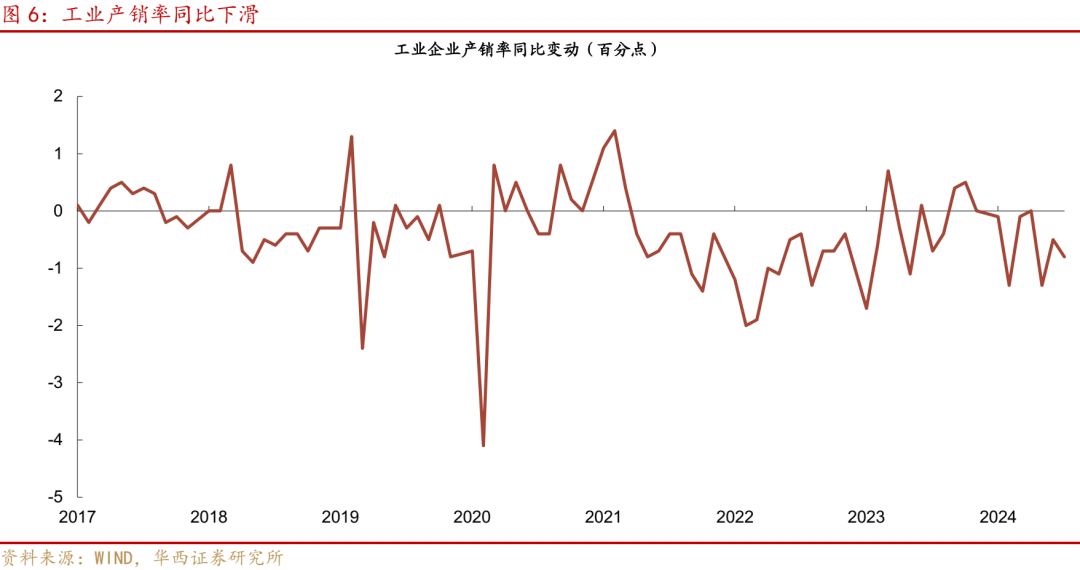

第五,需求有待提振。8月工业产销率同比下降0.8个百分点至96.6%,与往年同期相比处于偏低水平(1998以来各年8月最低值),反映工业面临的需求整体偏弱。以零售、投资和出口交货值拟合的整体需求8月同比增长2.8%,是今年以来的最低增速,明显低于工业和服务业加权同比增速4.56%(剔除价格)。反映到PPI上,8月加工业出厂价环比下跌0.9%,原材料工业下跌1.2%,降幅为去年7月以来最大。

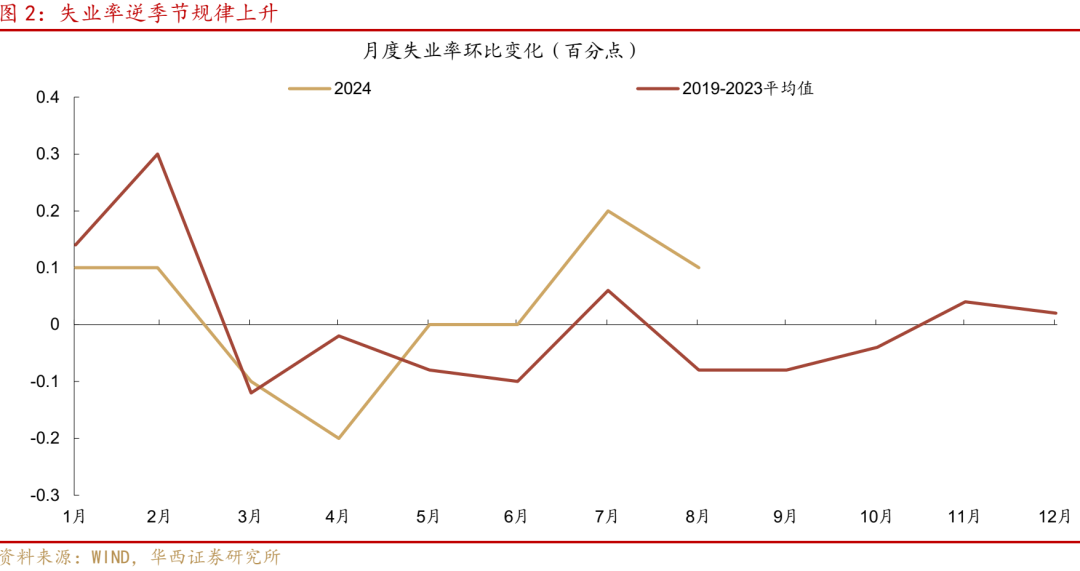

总体来看,8月数据基本延续了7月特征,但也出现三点变化:一是生产端数据开始放缓,其中可能有基数因素、天气原因等扰动,但可能也受到了需求不足的拖累,使得企业压降供给。这在前几个月数据中并不明显,5-7月生产端数据整体较为平稳。二是原材料工业和加工工业价格的跌幅在明显扩大,下游需求不足可能对上中游形成反制。三是失业率逆季节规律上行。2019年以来,各年8月失业率通常较7月下行0.1个百分点(最差为持平),大学生毕业季之后失业率季节性下行,但今年8月失业率较7月反而上升0.1个百分点,反映需求不足可能也给劳动力市场带来拖累。

等待增量政策落地。前期部分政策效果较为明显,如设备更新带动的1-8月设备工器具购置投资拉动整体固定资产投资增长2.2个百分点,但这也意味着其他类型投资对固定资产投资的拉动仅有1.2个百分点。除了地产投资的拖累之外,基建投资增速从去年的6%左右放缓至4.4%。7-8月政府债发行加快,尚未反映到基建投资的改善上,这是恶劣天气原因,还是资金尚未拨付到项目,仍需要后续数据验证。但今年项目开工整体也慢于去年,1-7月新开工项目计划总投资额同比下降6.8%。

7月降息落地、8月政府债发行加快等前期确定的政策落地之后,8月陆续出炉的数据仍然指向需求相对不足,等待增量政策。货币政策方面,继续下调存量房贷利率可能成为一个选项,同时降准降息的必要性也在上升。财政政策方面,受财税收入放缓、以及土地出让收入下降的影响,今年第一本账的收支矛盾可能大于往年,存在适度追加政府债额度的可能性。

债市已经定价宽松,关键或在于宽松落地的幅度。在降准降息等政策落地之前,债市可能继续博弈货币宽松预期。但考虑到10年国债收益率已经从8月末的2.17%下行至2.04%,3年国债更是从1.67%下行至1.46%,市场已经定价了10-20bp的降息幅度。利率继续下行可能会逐渐面临阶段止盈压力,如宽松政策力度大于市场预期,利率可能继续下行,否则可能在宽松落地之后面临阶段回调。

如增量政策落地,可能提振权益市场情绪。主线逻辑方面,一是关注10月人大常委会,是否追加财政工具,增量财政支出将有效提振需求预期。二是关注以旧换新等政策对消费的提振效应。

风险提示:

货币政策、财政政策出现超预期调整。流动性出现超预期变化。

发表评论