炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

言简意赅的公告,出现在交易商协会官网。而被约谈的“主要证券公司”,目前尚未有公开报道。行家斗胆猜测,谁最有可能?

自律动态

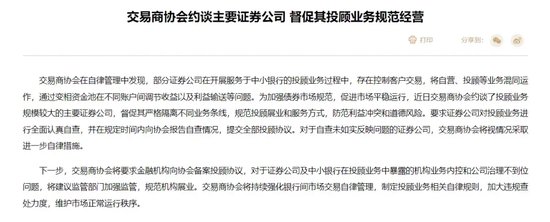

就在今天,中国银行间市场交易商协会(简称:交易商协会)官网,置顶发布了这则题为《交易商协会约谈主要证券公司 督促其投顾业务规范经营》的资讯。

交易商协会点名的违规事项,一桩桩一件件,都让行家触目惊心:包括“控制客户交易,将自营、投顾等业务混同运作,通过变相资金池在不同账户间调节收益以及利益输送“等问题。

而本次约谈,也要求券商“严格隔离不同业务条线,规范投顾展业和服务方式,防范利益冲突和道德风险”。

或许是为了以儆效尤,交易商协会要求券商对投顾业务进行全面认真自查,并在规定时间内上报自查况,提交全部投顾协议。对于自查未如实反映问题的证券公司,交易商协会将视情况采取进一步自律措施。

会员机构

官网显示,交易商协会为囊括银行间债券市场、同业拆借市场、外汇市场、票据市场、黄金市场和衍生品市场在内的银行间市场的自律组织。

在会员列表页面,行家查到了110家机构。然而,细看发现,“中国银河金融控股有限责任公司”并不是券商机构。其余券商机构按合并口径,整理后是102家,并且囊括了全部的券商投行子公司。

行家据此对照了全行业合并口径的107家券商,没有出现的仅有五家券商——川财证券、大通证券、汇丰前海证券、摩根大通证券和中天国富证券。

如果自律监管仅限于会员机构的话,这五家券商涉嫌违规的可能性最低。

可能是谁?

另一方面,交易商协会的措辞是“投顾业务规模较大的主要证券公司”,虽未明指,却不妨缩小范围。

与中小银行打交道的投顾业务,具有内在逻辑。

据@债券球 点评:券商有专业优势,中小银行有资金和投资需求,但是缺乏专业能力。于是投资顾问业务就应运而生了。券商为中小银行提供专业指导,中小银行支付投资顾问费作为回报。

在巨额利益的诱惑下,业务开展过程中出现种种乱象,并引来监管关注,倒也不难理解。

据中国基金报报道,常态化开展债券投资顾问业务且规模较大的以头部券商为主。总规模约达1万亿元,其中前5家规模占比80%以上。

而在2024年上半年营业收入行业排名前12位的券商中,除海通证券外归母净利润同样位于行业前列;主营业务也几乎都在中位数以上。

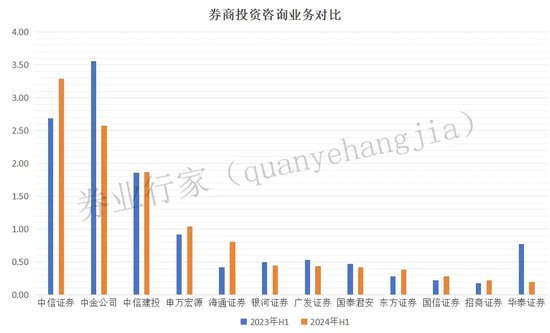

为此, 行家查看了12家券商“投资咨询业务净收入”数据。本次被约谈的券商,或许就在其中。是否会出现“利益冲突和道德风险”的处罚,行家不得而知。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。投资者据此操作,风险自担。

发表评论