来源:芝商所CMEGroup

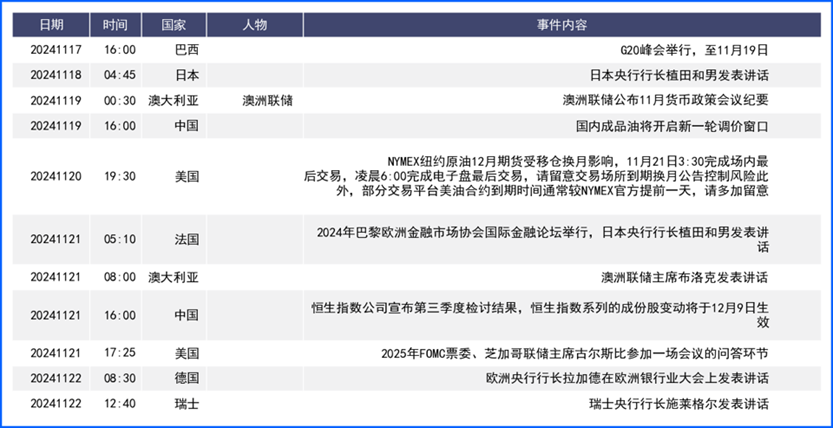

摘要:回顾上周,外汇市场在多重因素推动下剧烈波动。美元指数强势攀升并创下9月以来最大单周涨幅。此前,鲍威尔发表的鹰派言论导致市场调低了对12月降息的预期。非美货币方面则普遍走低,英镑更是创下2023年1月以来的最差周度表现。展望本周,日本央行、澳联储、欧洲央行行长均将在公开场合发表讲话,此外,随着12月美联储会议临近,市场对降息的争论将进一步升温,值得重点关注。

1. 全球外汇焦点回顾与基本面摘要

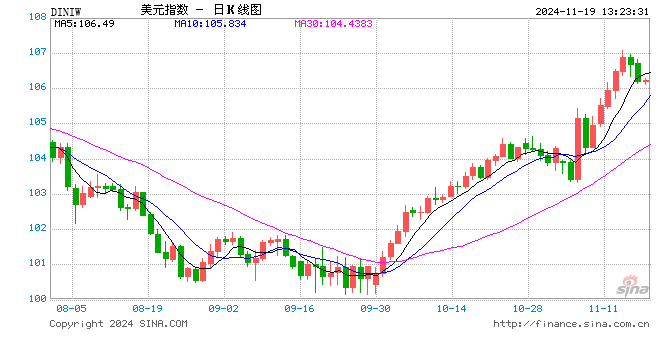

鹰派言论叠加超预期经济数据助推美元大涨 市场对12月降息概率有所下降

上周,美联储主席鲍威尔的鹰派言论成美元走强的核心驱动力,美元指数周线大涨约1.65%。。此前,鲍威尔曾明确表示,美联储不急于降息,通胀仍然高于目标,并为未来政策调整保留了空间。最新公布的美国10月零售销售环比增长0.4%,高于市场预期,表明消费者支出的韧性强于预期;10月进口价格的反弹又进一步支撑了市场对美国经济基本面的信心。根据芝商所的数据显示,12月降息的概率从此前的82%降至61%。

美元兑日元继续走高短线或将技术性回调 利差因素仍为日元中期走低重要因素

美联储鹰派立场与日本央行鸽派基调形成鲜明对比,推动日元上周进一步走软。不过,日元当前的超卖状态随时可能引发短线的技术性反弹。如美联储政策预期出现调整,或地缘政治风险升温,则日元可能出现修正性上涨。不过,中期来看,利差扩大仍会成为主导日元兑美元贬值的主要因素

经济数据低迷英镑兑美元创周线大跌 特朗普上台或中期利好英国经济

英镑兑美元上周下跌2.4%,创下2023年1月以来的最大单周跌幅。上周公布的英国9月经济数据表现萎缩,显示出第三季度经济增长进一步放缓,令市场放缓对英国经济复苏的预期。不过,特朗普上台后,由于英国是向美国提供服务的主要出口国,特朗普放松管制和减税对美国经济的提振可能有助于支撑英国的经济增长,但从数据表现看,英国基本面情况转好的迹象尚未出现。

2. 外汇期货与期权走势分析

2.1、重要外汇期货合约走势(图)

2.2、期货市场头寸分析

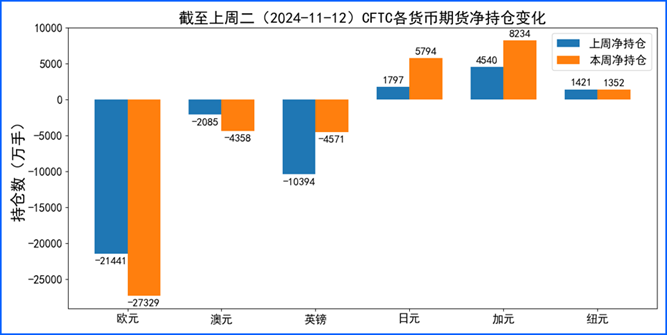

据美国商品期货委员会公布的2024-11-12期货市场头寸持仓报告显示,上周各货币的报告总持仓情况如下:欧元净空头变化5888手,澳元净空头变化2273手,英镑净多头变化5823手,日元净多头变化3997手,加元净多头变化3694手,纽元净空头变化69手,上周没有总持仓多空转换的货币。除此之外,单向总持仓变动超过20%的货币有:欧元,澳元,日元,加元。

2.3、重点货币展望

澳元/美元:

在特朗普对全球市场的持续调整和国内数据疲软的背景下,澳元兑美元已跌破重要支撑位0.6490,交投于0.6460附近。

最新公布数据显示,澳大利亚10月份新增就业岗位1.6万个,低于市场预期的2.5万个,也低于上月的6.13万个。在全球压力不断扩大之际,令人失望的就业数据不会提振澳元情绪。不过尽管经济数据表现有所放缓,但劳动力市场运行水平仍然非常强劲。三个月平均新增就业岗位仍高于4万个,失业率为4.1%,远低于疫情前的水平。

数据的强劲,意味着市场并不会对澳洲联储降息周期开始的预期有太大变化,目前依然普遍预计澳联储将在2025年中期进行首次降息。在众多发达国家央行已经走上降息道路的大背景下,这将对澳元起到比较大的支撑作用。

2.4、期权套期保值案例

(在此部分中,我们将展示一系列案例,作为防范外汇兑人民币汇率波动的风险管理的操作方法)

国内制造业公司利用外汇期权提前锁定未来收入:一家国内电子产品制造企业A与美国零售商签了 1000万美元出口合同,约定6个月后收款。合同签署时汇率为1美元=7.2元人民币,但因企业A的收入成本以人民币计价,美元贬值会影响企业利润。企业A选择购买6个月后到期、执行价格为1美元=7.2元人民币的美元看跌期权。期权费每美元0.05元人民币,期初共支付了50万美元的期权费。

6个月后,若美元贬值,汇率变为1美元=7.0元人民币,企业可行权,仍然按照1美元=7.2元人民币的汇率进行收入换汇,避免汇率损失;反之,若美元升值或汇率不变,企业可放弃行权,仍按照更有利的汇率进行换汇,仅损失期初的期权费。通过该策略,A企业用期初较小的期权费成本,有效控制了汇率波动的风险。

3. 后市重要观察指标

发表评论