来源:中联钢联合钢铁网

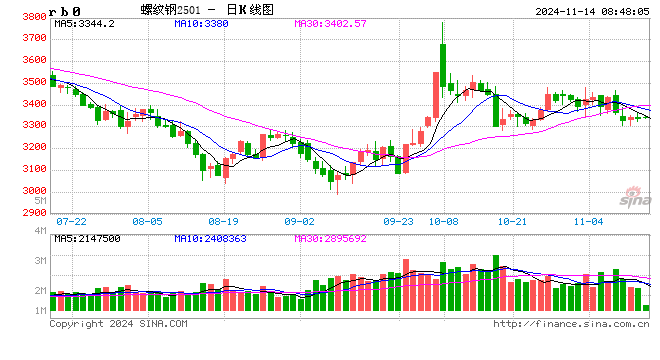

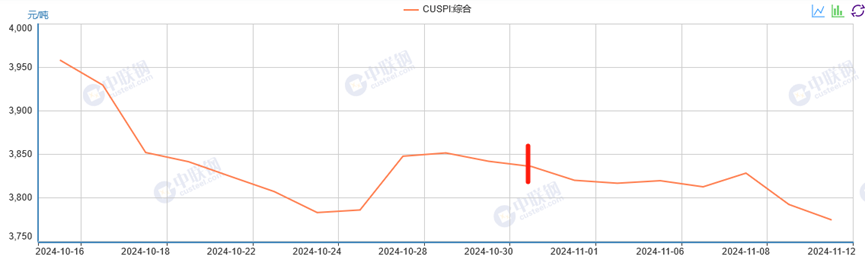

11月螺纹钢市场呈现以下跌为主,经过月初的震荡缓跌之后,当前开启了加速下跌的模式。在经历了10月中旬政策出台不及预期的影响之后,11月8日国常会的政策刺激也同样没有有效的推动市场需求。月初,因为11月8日结束的国常会的政策预期和美国大选及美联储议息会议等重要事件陆续发生,资金观望情绪严重,现货市场需求仍然基本维持低位。美联储议息结果是降息25个基点,总体符合预期,而国常会出台的经济刺激政策总体上中规中矩,有些低于市场预期。随着冬季来临,钢材供需基本面逐渐转弱,而目前市场仍聚焦于政策变化,且整体宏观定价逻辑优先于基本面,因此,成材上下驱动均不明显,但是随着新的刺激政策减少,价格向下压力增大,带动价格向下调整。

综合看10月以来的政策刺激,不难发现一个特点,就是政策刺激都是以长期经济发展的稳定、持续和化解风险为主,很少出现直接的大额投资等刺激行为。

10月初,上海、广州、北京多个一线城市进一步放松房地产调控政策,国有六大银行以及多家股份制银行、城商银行、农商银行等集体宣布调整存量住房贷款利率,进一步降低减轻购房者压力等因素影响。12日召开的经济会议出台政策更倾向于经济发展持续性,而实质的资金刺激较少。17日上午,国务院新闻办公室举行新闻发布会,整体来看,暂无增量政策出台,避免新增债务为大前提,市场预期再度落空。总体来看,市场向上动力明显不足。会议宣布将通过货币化安置房方式新增实施100万套城中村改造、危旧房改造,但需做到项目总体平衡,避免新增地方债务风险;对于专项债收购存量商品房用作保障性住房,这项政策由地方自主决策、自愿实施,在确保项目融资收益平衡的基础上,地方安排专项债收购存量商品房。

而11月8日国常会发布的政策,则主要是化解地方债为主,简称“化债”。虽然地方化债“三箭齐发”,但是地产利多暂未兑现,黑色系市场情绪偏空,投机需求走弱。叠加终端需求边际放缓压力增加,现货成交表现偏差,钢材供需双边开始转弱。政策规定,2028年之前,地方需消化的隐性债务总额从14.3万亿元大幅降至2.3万亿元,化债压力大大减轻。然而,国内政策集中在化债,对于地产少有提及。

那么,化债作为当前政策的重点真的是不及预期吗?记得我之前的文章提到过,房地产去库存如果真的想有效的进行,则必须让有刚需的人有较为充裕的资金并且国内经济发展状况有所改善,从而提升购房者的信心。从这个角度看,一方面,通过出台各种刺激政策鼓励人们买房,另外一方面,化解地方债,让地方政府的财务状况有较大改善,地方有钱自然就会有较强的能力刺激经济发展,提高收入。所以,化债其实是从更长远的角度刺激经济发展。

价格方面,当前市场已经正式进入需求淡季,市场需求低迷将逐渐成为常态。从当前政策的特点看,短期内市场发布较大力度的刺激政策的可能性不大。短期内市场价格以震荡下跌为主。

12月预计要召开的会议是12月18日至20日的中央经济工作会议,主要探讨中国经济未来的发展走向和经济增长速度等问题。届时市场会有政策预期,可能会推动价格短期上涨,此外,随着美国新总统正式上任的时间临近,其对中国的政策倾向也会越来越明显,所以不排除国内会出台一定政策来对冲风险。所以,12月市场价格仍以震荡下跌为主,但不排除价格短期出现较强反弹的可能性。

发表评论