周一,美国副总统哈里斯在关键州获得了选民的最后支持,债券市场的参与者则纷纷撤出“特朗普交易”,不再押注于通胀上升的预期。

美国国债价格上涨,推动收益率进入牛市平坦化模式,即长期收益率的跌幅超过短期利率。周一的走势标志着自9月中旬以来的债券市场抛售潮的逆转,此前市场部分预期特朗普在即将到来的选举中获胜,并预计共和党全面胜出。10年期和30年期国债收益率分别大幅下跌,这是自一两个月来最大跌幅。截至周一,10年期国债收益率自9月16日以来仍上升了68.7个基点,30年期国债上升了55.9个基点。债券收益率和债券价格通常成反比关系。

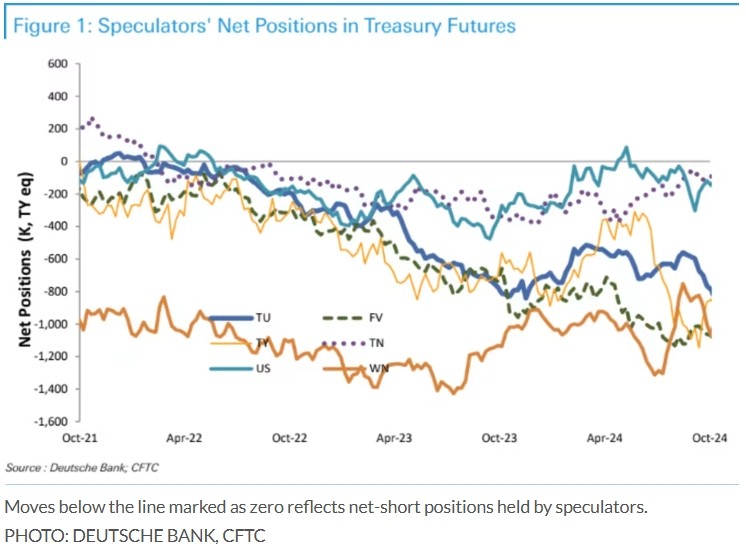

投机者上月底扩大了国债期货的净空头头寸,押注10年期国债收益率可能升至4.5%。然而,随着周一的债市走强,这些投机者可能面临损失。

外媒发布的全国知名爱荷华民调显示,哈里斯以3个百分点的优势领先特朗普——这是一个意外的结果,因为爱荷华州在近几次选举中已转向右翼。这一结果或表明,哈里斯在威斯康星州、密歇根州和宾夕法尼亚州等关键战场州的表现可能好于预期。

一系列全国和摇摆州的最新民调结果显示选情十分胶着。RealClearPolitics的全国民调平均值显示,周一特朗普和哈里斯的支持率各为48.5%,不分上下。

周一,10年期国债收益率一度下跌约10个基点,至盘中低点4.26%。LPL Financial的固定收益首席策略师Lawrence Gillum表示,“这是一个较大的波动,将对市场头寸产生影响,部分原因可能是空头回补。”他还指出,要彻底清除所有投机者的净空头头寸,收益率需要持续下行,目前尚未完全出清。

据德意志银行的研究助理布莱恩·卢统计,截至10月29日,投机者在10年期期货等值中的净空头头寸增加了57,000份合约。下图显示了投机者在各类国债期货中的净空头头寸,以读数为零的直线划分。

LPL的Gillum在电话中表示,很难将周一的债市走势与其他可能的催化因素区分开来,比如近期美国经济数据的持续强劲表现和美联储即将公布的政策声明。市场普遍预计美联储将在周四宣布降息25基点。

Gillum补充道:“我们处于高波动性环境中,这无疑也会影响头寸调整。”

事实上,广受关注的ICE BofAML MOVE指数(反映美国国债市场预期波动性)已飙升至过去一年中的高位水平之一。与此同时,ICE美元指数下跌0.4%。

SPI资产管理公司驻曼谷的合伙人Stephen Innes指出,“一系列的周末民调使得哈里斯和特朗普之间的对决愈加激烈,选情之胶着令人屏息。”

“这场势均力敌的选举可能会让华尔街的重量级玩家迅速采取策略性调整,就像说‘降息’一样迅速。”他在周末的一份报告中写道,随着美元和债券收益率开始因选情胶着而放缓,市场似乎在“集体深呼吸”。

发表评论