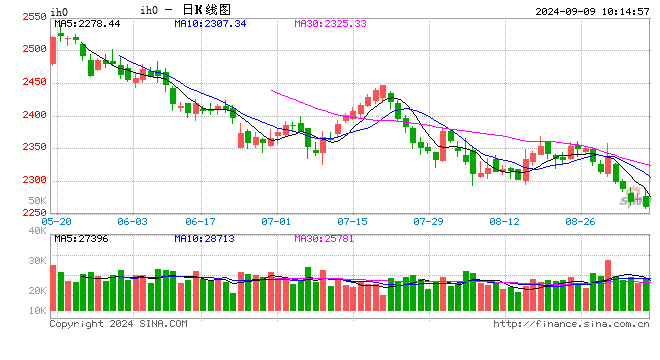

股指:指数底部震荡,政策预期再次走强

1、盘面情况

(1)Wind全A周度下跌2.5%,日均成交额5860亿元,在经历了8月底的放量反弹后,9月初A股重新回到缩量调整态势。大小盘指数出现分化,大盘指数回调更加明显,沪深300下跌2.71%,上证50下跌3.07%,中证500下跌2.19%,中证1000下跌2.62%。食品饮料、银行等板块的回调对大盘指数影响明显。(2)目前1000IV指数处于22%左右,300IV指数处于14%左右,表面市场预期近期仍以低波震荡为主,成交大幅回升的可能性同样不高。(3)股指期货端,周内各指数基差贴水小幅震荡上涨,IM各合约基差贴水年化收敛至9%至12%,IC上涨至5.5%至8.5%,IF01贴水年化上涨至3.5%,IH01贴水年化涨超3%。

2、指数财报数据

(1)上半年,Wind全A剔除金融后营业收入同比增速-0.45%,相较于一季度的0.88%小幅回落;净利润同比增速-6%,相交于二季度-5.3%小幅回落。(2)全市场剔除金融来看,ROE自2022年第二季度以来一直处于下降通道,2024上半年ROE收于7.16%,相较于一季度的7.23%小幅下降。分项来看,企业盈利净利率近一年来维持在5%的水平,没有明显变化,但是资产周转率回落至60.8%,权益乘数上涨至2.39倍。(3)上半年,沪深300和上证50指数ROE仍维持在9%以上,小盘指数ROE在6%上下,整体较一季度均有小幅回升。四只指数营收同比增速均为负值,除沪深300外,其余指数较一季度跌幅均有所收敛。四只指数的净利润同比增速均较一季度有所好转,且上证50净利润同比转正。

3、政策预期

9月6日,前央行行长易纲在上海外滩金融峰会上表示,“中国现在应该把重点放在抵挡通缩压力上,又称广泛的价格衡量指标连续几季呈现负值,中国目前的重点应该是在未来几季让GDP平减指数转正”。市场对于未来更加积极的财政政策存在一定期待。

国债:货币政策宽松预期升温,国债收益率接近前低

1、债市表现:月初资金面宽松,同时市场对于货币政策加码预期较强,全周国债收益率整体下行,截止9月06日收盘,二年期国债收益率周环比下行7.7BP至1.44%,十年期国债收益率下行3.2BP至2.14%,三十年期国债收益率下行5.6BP至2.31%。国债期货涨跌不一,TS2412、TF2412、T2412、TL2412周环比变动分别为0.05%、0.15%、-0.21%、0.04%。美债方面,美国8月非农数据不及预期,前值继续下修,9月降息25BP几成定局,降息50BP的概率升温。在此背景下美债收益率持续下行。截至9月06日收盘,10年期美债收益率周环比下行19BP至3.72%,2年期美债下行25BP至3.66%,10-2年利差6BP。10年期中美利差-158BP,倒挂幅度周环比收窄16BP。

2、政策动态: 周四“推动高质量发展”系列主题新闻发布会央行传达下一步货币政策取向:人民银行将继续坚持支持性的货币政策,加快落实好已出台的政策举措,更加有力支持经济高质量发展。降准降息:降准降息等政策调整还需要观察经济走势。目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间。在利率方面,受银行存款向资管产品分流的速度、银行净息差收窄的幅度等因素影响,存贷款利率进一步下行还面临一定的约束。2024年8月,国家开发银行、中国进出口银行、中国农业发展银行净归还抵押补充贷款778亿元,期末抵押补充贷款余额为26541亿元。周一至周五,央行分别开展了35亿元、12亿元、7亿元、633亿元和1415亿元逆回购操作,全周逆回购累计净回笼11916亿元。资金面维持平稳宽松。R001、R007、DR001、DR007周环比下分别变动17BP、3BP、18.7BP、-1.07BP至1.83%、1.87%、1.72%、1.69%。

3、债券供给:本周政府债发行3729亿元,净发行-544亿元,其中国债净发行-389亿元,地方债净发行-155亿元。发行计划来看,政府债预计发行7283亿元,净发行5830亿元。专项债发行明显提速,8月新增专项债7965亿元。本周专项债发行0亿元,全年累计发行25715亿元,发行进度65.9%。但下周专项债发行再度放量,计划发行1872亿元。

4、策略观点:本周市场对于货币政策宽松预期升温,但周四新闻发布会表示降息面临一定约束,市场降息预期降温。央行持有续作的特别国债在周四周五出现卖盘,在国债收益率接近前低的情况下,结合8月份央行在二级市场买短卖长操作,长端收益率下行约束较强。短期国债收益率在整体震荡的同时,收益率曲线有望继续陡峭化。

宏观:消费政策加码

实体经济:进入9月份,投资需求总体呈现好转趋势,水泥磨机开工提升;螺纹成交大幅回落,螺纹库存降幅收窄,热卷库存转增,表需略有上升。消费方面,学校开学,拥堵延时指数明显回升,国内航班执行数高位回落。商品房销售面积保持低位,乘用车销量回升。

重要政策:商务部等4部门8月25日联合印发《关于进一步做好家电以旧换新工作的通知》,新一轮家电以旧换新工作正式启动。商务部表示各地要统筹使用中央与地方资金,对个人消费者购买 2 级及以上能效或水效标准的冰箱、洗衣机、电视、空调、电脑、热水器、家用灶具、吸油烟机 8 类家电产品给予以旧换新补贴,补贴标准为产品最终销售价格的 15%,对购买 1 级及以上能效或水效的产品,额外再给予产品最终销售价格 5%的补贴。每位消费者每类产品可补贴1 件,每件补贴不超过 2000 元。北京、广东省、湖南省、上海、深圳市等一线城市纷纷发布政府加力支持消费品以旧换新的通知,表示将用好超长期特别国债资金进行汽车、家电等消费品以旧换新补贴。

从政策力度看,对比全国首轮家电下乡及“以旧换新”,本轮家电“以旧换新”补贴范围更大、力度更大。从补贴资金来源看,本轮家电“以旧换新”主由中央财政资金承担,或可加快政策落地。本轮家电“以旧换新”中央财政资金支持比例较高达 90%,高于全国首轮家电下乡和“以旧换新”中 80%的支持比例。

此前我们指出巴西和欧盟等地对新能源汽车的贸易保护政策将对中国的新能源汽车出口产生重大影响,随着出口放缓,将更加关注刺激国内需求。8月份以旧换新的补贴已经翻倍,如果销售没有改善,补贴可能会进一步增加,以促进新车销售。

下周关注:中国8月进出口(周二)、通胀(周一)、金融信贷、经济数据(周六),美国8月CPI(周三)、欧央行公布利率决议(周四)

贵金属:高位震荡 谨慎对待

1、伦敦现货黄金高位震荡,较上周下跌0.24%至2497.09美元/盎司;现货白银较上周下跌3.23%至27.926美元/盎司;金银比升至89.4附近。截止9月3日美国CFTC黄金持仓显示,总持仓较上次(27号)统计减仓10623张至511136张;非商业持仓净多数据减仓6887张至287558张;Comex库存,截止9月6日黄金库存周度减仓1.54吨至529.92吨;白银库存下降10.91吨至9518.19吨。

2、数据方面,美国劳工部数据显示,8月非农就业人数增加14.2万,大幅高于7月的8.9万,但不及市场预期的16.1万;当月失业率小幅下降0.1个百分点至4.2%,符合预期,也是5个月来首次下行。另外,7月非农就业人数下修2.5万至8.9万人,6月就业人数下修6.1万至11.8万人。可以说,本次非农就业数据严重低于预期,尽管有官员认为就业市场并未恶化,但美联储在9月议息上启动四年半来的首次降息基本没有悬念,非农就业数据发布后,市场一度倾向于降息50个基点,但随后又回落至25个基点。其他数据方面,美国8月ISM制造业指数47.2,预期47.5,7月前值46.8,创下去年11月以来的最低值,其中8月就业指数回暖;8月ISM服务业指数51.5,略高于预期的51.4,前值为51.4,其中新订单增速较快,但就业指数停滞不前。

3、美联储9月议息会议日益临近,市场预期降息25个基点概率为70%,降息50个基点概率为30%,这也意味着市场对美9月降息已经基本完全定价,而美联储对降息路径的模糊也使得后市上行节奏并不明确,这也令市场异常谨慎,特别是随着美国经济和就业数据疲软,美股表现出较大的不稳定性和回调意愿,同时也抑制了市场风险偏好,黄金上行意愿偏弱,但除了利多落地外,当前做空的理由也并不充分。

发表评论